【SPD行业观察】2024年1-5月行业竞争格局与发展趋势

在当前追求高质量发展的大背景下,SPD模式已成为医院实现信息化、智能化、精细化和现代化的关键工具,展现出明显的发展趋势。今年,医疗领域反腐力度持续加大,医药监管成为反腐工作的重点,为SPD模式的发展带来了新的变革机遇。2024年1-5月,SPD行业的竞争格局展现出新的发展态势:药品SPD项目数量激增,区域性项目招标频繁,整个行业的竞争格局正在经历重要的重塑过程。

一、市场招标出现新趋势

2024年1-5月份,药品SPD项目招标数量翻倍增长,从去年同期的5个激增至14个,药品SPD市场迎来蓬勃发展。

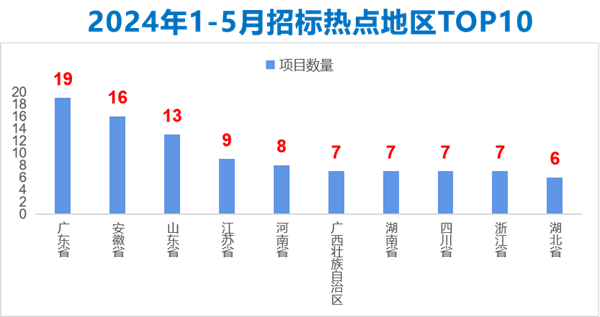

在地域分布上,SPD招标信息范围覆盖全国,其中广东、安徽、山东三省招标数量领先,SPD在医改先锋地区、沿海经济发达地区渗透率较高。

2024年1-5月招标热点地区TOP10

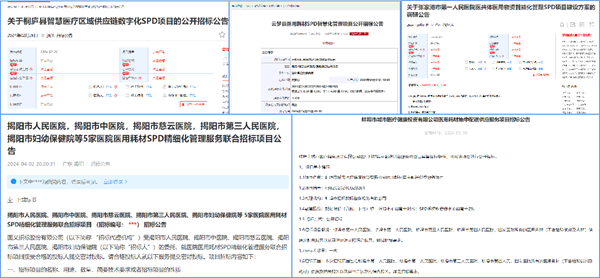

此外,随着国家对于区域医联体和县域医共体的持续强化和推动,SPD区域项目正迅速兴起。在短短的2-4月间,桐庐县、云梦县、张家港、揭阳、蚌埠等地相继发布招标公告,将各自区域内的多家医疗机构医用物资精细化管理服务进行联合招标,此举不仅彰显区域SPD的强劲势头,更成为推动市场创新发展的重要力量。

2-4月,桐庐县、云梦县、张家港、揭阳、蚌埠等五地相继发布招标信息

二、竞争格局呈现新动向

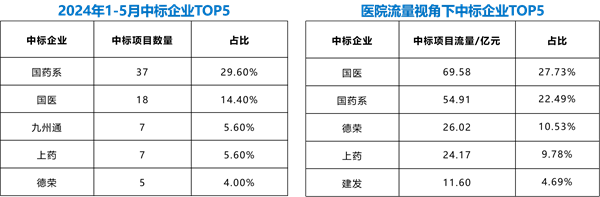

分析1-5月份SPD项目中标企业,商业流通公司在中标项目中占据主导地位。就中标数量而言,国药系、国医科技、九州通、上药、德荣在中标数量上位列前五强;从医院流量角度来看,国医科技和国药系领跑,其次是德荣、上药和建发。国医科技作为非商业公司在中标流量上表现突出:125个中标项目占据18个,占比14.4%,排名第二;中标医院流量合计69.58亿元,占比27.73%,位列第一。

2024年1-5月中标企业TOP5

三、第三方服务模式显现新动力

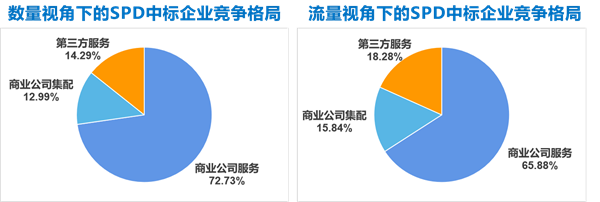

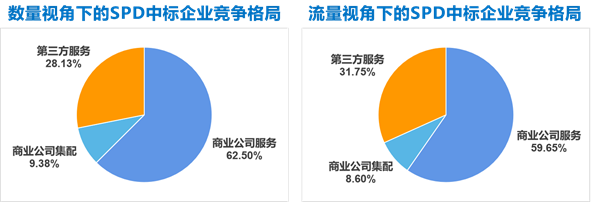

与2023年同期相比,2024年1-5月份第三方服务模式在SPD行业中的市场份额显著提升。2023年1-5月,商业公司在中标项目数量和医院流量上占比超过80%,而第三方服务公司市场份额不足20%。到了2024年同期,商业公司占比降至65%,第三方服务公司份额增至30%。SPD第三方服务模式独立于医院和供应商之外,不涉及业务往来,通过提供系统软件、智能硬件及运营服务“三位一体”的智慧物流管理服务,已经成为医疗机构优化服务质量、推动高质量发展的重要举措,逐渐获得市场认可与青睐。

2023年1-5月SPD中标企业竞争格局

2024年1-5月SPD中标企业竞争格局

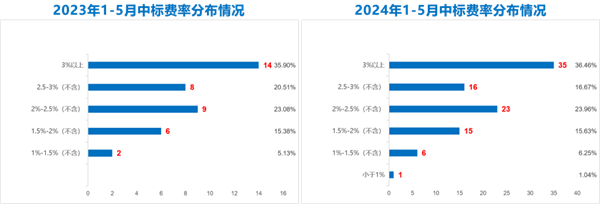

四、行业收费点数保持稳定

据分析,2024年1-5月份不同档位下的行业收费点数与去年同期相比保持稳定。在两年同期的招投标项目中,2.5%以上的收费点数项目占比过半,行业收费点数集中度较高。

1-5月同期中标费率分布情况

总体来看,2024年上半年SPD行业呈现出蓬勃发展之势,药品项目和区域项目的发展为行业注入了新的活力。目前,商业流通公司在SPD中标项目中仍保持领先地位,同时应注意,SPD第三方服务商的市场份额在稳步提升。随着医疗政策的持续深化与实施,预计SPD第三方服务模式将更加凸显其服务优势,为医疗机构的高质量发展和清廉医院建设提供有效助力。